أحداث بيزنس إنسايدر

- ويوصي القادة بالتحضير لطرح الأسهم الأولي في وقت مبكر وتصميم العملية بما يتناسب مع احتياجات الشركة.

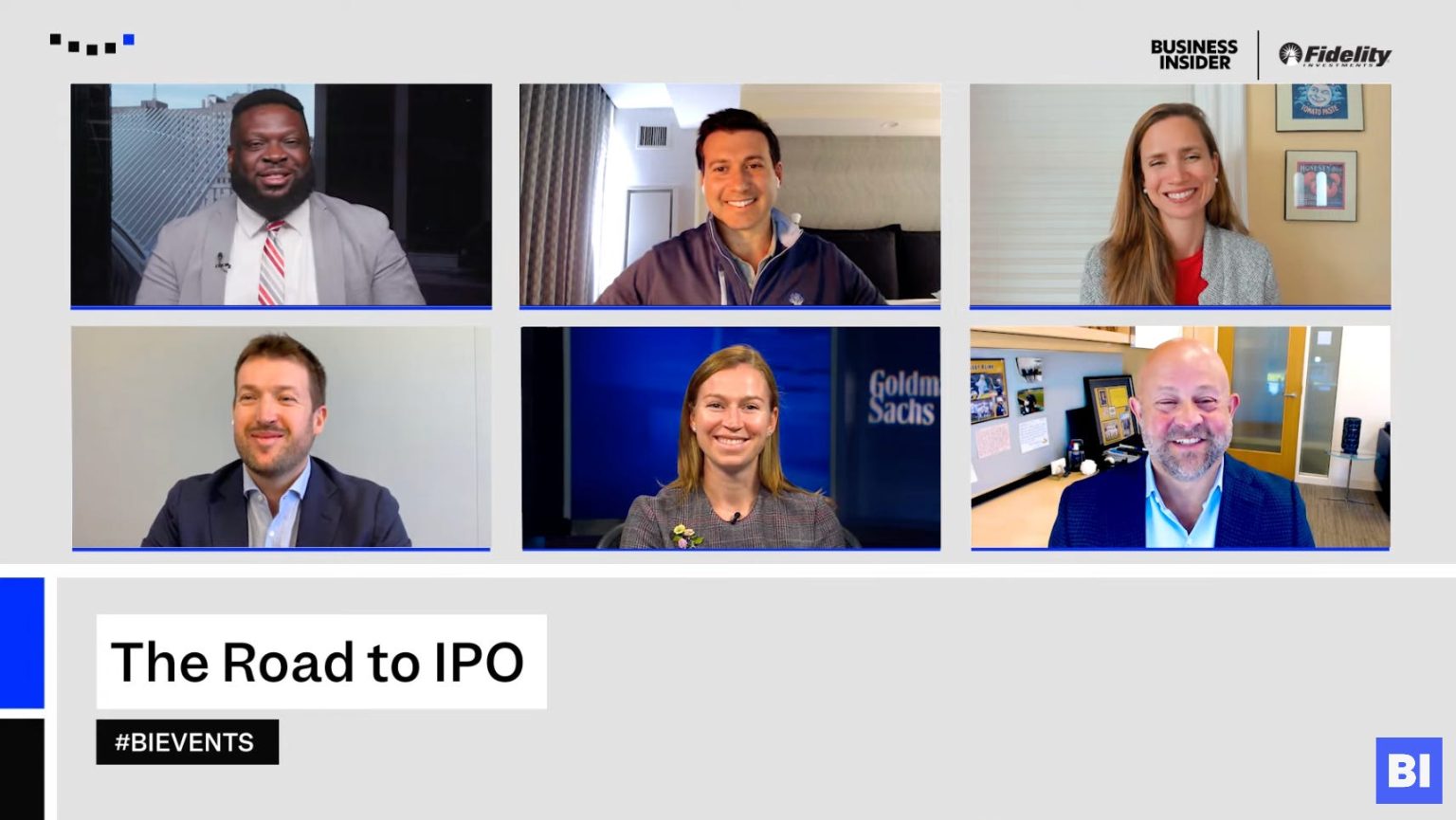

- كانت المناقشة جزءًا من حدث “الطريق إلى الاكتتاب العام الأولي” الذي نظمته BI بالتعاون مع Fidelity والذي عقد في 19 سبتمبر.

- انقر هنا لمشاهدة تسجيل الحدث الكامل.

يعد الطرح العام الأولي لحظة مهمة في مسيرة أي شركة، حيث يمكن أن يشكل نموذجًا تجاريًا واعدًا ويعزز نموها على المدى الطويل.

لقد حققت شركة Reddit مؤخرًا أول ظهور ناجح لها في السوق العامة، حيث حددت سعر أسهمها عند أعلى نطاق التقييم المتوقع. لكن جيسي روز، رئيس علاقات المستثمرين في Reddit، أخبر Business Insider أن الشركة اتخذت بعض الأساليب غير التقليدية في الإطلاق، وأن عملية الطرح العام الأولي كانت طويلة الأمد.

جمعت فعالية “الطريق إلى الاكتتاب العام الأولي” الافتراضية التي نظمتها Business Insider بالتعاون مع Fidelity، مجموعة من الخبراء لمناقشة الاستعدادات الرئيسية والمخاوف واستراتيجيات اتخاذ القرار لقادة الأعمال الذين يتطلعون إلى طرح أسهمهم للاكتتاب العام. وانضم إلينا قادة من Reddit وGoldman Sachs وBrunswick Group وLatham & Watkins وFidelity Private Shares كمشاركين في الفعالية. وأدار المحادثة أكين أويديل، نائب رئيس تحرير قسم الاستثمار في Business Insider.

وعلى الرغم من دوامة القضايا التي قد يفكر فيها المؤسسون عند إطلاق الاكتتاب العام الأولي، فإن “الاستعداد هو الشيء الوحيد الذي يجب التركيز عليه لأنك لا تستطيع التحكم في الأسواق، ولكن يمكنك التحكم في كيفية الاستعداد لها”، كما قالت إليزابيث ريد، رئيسة نقابة الأسهم العالمية في جولدمان ساكس.

إن إجراء مكالمات وهمية لاستعراض الأرباح، على سبيل المثال، هو أمر تستطيع الشركات القيام به للتحضير للانتقال إلى السوق العامة. يقول روز: “ربما لا تحظى أهمية مكالمات الأرباح الوهمية بالتقدير الكافي، وما تفعله هو أنها تساعدك على الدخول في إيقاع الشركات العامة”.

وقال “لقد كان التوقف أو الانتظار لمدة عامين من أفضل الأشياء التي حدثت بالفعل لموقع ريديت. فقد منحنا ذلك فرصة للتفكير بجدية في ممارسة كوننا شركة عامة دون أن نكون شركة عامة بالفعل”.

كما ناقش القادة الوقت المناسب لإطلاق الاكتتاب العام الأولي. وقالت كريستين كرافت، نائبة الرئيس ومديرة الشراكات التجارية في شركة فيديليتي برايفت شيرز: “إن أحد الأشياء التي يفاجأ بها الناس غالبًا هو مدى الوقت الذي ينبغي لهم فيه التفكير والاستعداد للاكتتاب العام الأولي. وبشكل عام، نحب العمل مع الأشخاص الذين لديهم 24 أو حتى 36 شهرًا قبل الاكتتاب العام الأولي”.

وأضاف آش سبيجلبرج، الشريك والمسؤول العالمي عن التكنولوجيا والإعلام والاتصالات في مجموعة برونزويك، أن جزءًا من الاستعداد للطرح العام الأولي يتطلب فهم كيفية مشاركة أصحاب المصلحة – مثل المستثمرين والعملاء والموظفين والجهات التنظيمية الحكومية – في العملية. وقال إن الشركات يجب أن تكون على دراية “بمدى تعدد أصحاب المصلحة في هذه المعاملات”.

وأكد المشاركون على أهمية مواءمة أصحاب المصلحة مع أهداف الشركة في طرح أسهمها للاكتتاب العام. وقال ريك كلاين، الشريك في منطقة خليج سان فرانسيسكو ورئيس مجموعة صناعة التكنولوجيا في شركة لاثام آند واتكينز، لـ BI: “في حين أن الاكتتابات العامة الأولية متسقة إلى حد ما، من اكتتاب عام إلى آخر، يمكنك تصميم الاكتتاب العام الأولي الخاص بك بما يتناسب مع ثقافة شركتك واحتياجات عملك”.

على سبيل المثال، قال روز إن ريديت أدرك أنه منصة مبنية على المجتمع، مما دفعه إلى استخدام ميزات خاصة بالشركة مثل منشورات “اسألني عن أي شيء” والمجموعات الفرعية للتواصل مع جمهوره حول عملية الطرح العام الأولي. وقال روز إن ريديت، خلافًا لممارسات الطرح العام الأولي النموذجية، قدم لمستخدميه المؤهلين إمكانية الوصول إلى المعلومات حول الإطلاق مثل فريق إدارته وسمح لهم بشراء الأسهم بسعر الطرح العام الأولي.

قال روز إن الشركة كانت تقدر الشفافية مع موظفيها قبل وبعد طرح أسهمها في البورصة. وأضاف: “نحرص على أن يرى الموظفون مدى تأثير مساهماتهم على عملية تحقيق الأرباح”.

وقال سبيجلبيرج إنه في حين أن التوقيت المحدد لطرح الأسهم للاكتتاب العام يختلف من شركة إلى أخرى، فإن التحول إلى الاكتتاب العام ينبغي أن يكون مرحلة تتطلع إليها الشركات: “إن الدخول إلى الأسواق العامة والمضي قدماً في ذلك يمكن أن يكون في كثير من الأحيان أفضل طريقة لبناء شركة عظيمة”.